乔锋智能:行业需求拐点国产化率推进产能瓶颈突破业绩转增只是个开头

国内金属切削类机床领军企业乔锋智能,距离公开资本市场登陆仅剩一步之遥。

资料来源:WIND

2024年6月21日,专业从事数控机床的研发、生产及销售的乔锋智能于创业板开启了招股环节,此次IPO公司拟募资13.55亿元其中7.7亿元投入数控装备生产基地建设项目,1.85亿元用于研发中心建设项目,两个项目建设期均为24个月,剩余则用于补充流动资金。

目前看来,乔锋智能深耕数控机床行业十多年,已经构筑起了多方位的竞争壁垒,公司已经在金属切削类机床细分行业规模排名前列,毛利率水平也稳定高于可比公司均值。虽然近年来大环境景气度暂时影响到公司业绩表现,但行业已经迎来底部拐点信号,未来随着行业需求回归、国产化率推进,自身技术研发和产能扩张升级的乔锋智能,正重回业绩增长高速通道。

资料来源:招股书

01

构筑多项竞争优势的金属切削机床领军企业

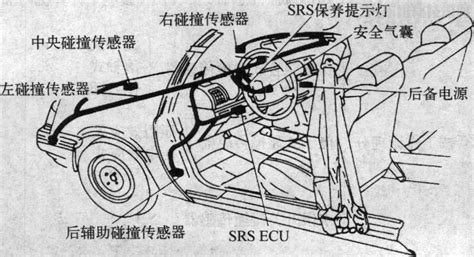

乔锋智能一直致力于研制精度高、可靠性高、效率高、智能化的国产现代化“工业母机”,为智能制造转型升级提供更高品质的数控机床设备。公司现有产品包括立式加工中心、龙门加工中心、卧式加工中心等品类八十多种中高档机型,广泛应用于通用设备、消费电子、汽摩配件、模具、工程机械、军工、能源、医疗器械、航空航天、5G通讯等行业。

部分产品展示资料来源:招股书

深耕数控机床行业14余年的乔锋智能,已经在数控机床精度保持、可靠性保持、核心功能部件研发及应用、控制系统应用开发、复杂工况下高效加工五大技术领域,形成了多项核心技术,并已完成五轴加工中心、高端卧式加工中心、车床、磨床,以及自动化生产线等业务的研发与培育,拥有专利202项,其中发明专利25项。2021-2023年公司研发费用分别为4466.91万元、5634.15万元和6341.97万元,处于持续增长态势。

与此同时,乔锋智能:行业需求拐点国产化率推进产能瓶颈突破业绩转增只是个开头公司主要的机床生产基地设在珠三角和长三角,周边机床产业相关配套成熟,产业链分工明晰,路网体系便捷,具有产业集群优势。供应端方面,公司也与国际品牌发那科、THK、西门子等主要供应商形成了长期稳定的合作关系。

基于此,公司服务客户超过了4000家,拥有广泛的客户群体,受单一行业或客户需求变动的影响较小。根据中国机床工具工业协会公布数据估算,2022年度,公司机床收入占我国金属切削机床市场份额的比例约为1.23%,与国内同行业上市公司对比,公司营收规模在金属切削机床细分行业排名第6,位于行业前列。

并且,公司还是国家工业和信息化部公布的第三批“专精特新小巨人企业”,产品荣获“广东省高新技术产品”、“广东省(行业类)名牌产品”、“中国好机床十佳品牌奖”、“中国(天津)国际装备制造业博览会最佳工业设计奖”等嘉奖。

02

高毛利率凸显竞争实力

2024业绩重回增势

虽然2023年度受宏观经济景气度偏弱影响,乔锋智能业绩暂受影响,但是公司营收规模整体增势依旧显著。

招股资料显示,公司立式加工中心业务营收贡献从2019年的3.68亿元增至2023年的11.38亿元,龙门加工中心业务营收从2019年的0.47亿元增至2023年的1.59亿元,卧式加工中心业务营收也从2019年的0.15亿元增至2023年的0.43亿元,三大业务板块均呈现强劲的增长态势。分年度来看,除开2023年各业务小幅调整外,其余年度均有同比增长,因此推动公司营收总规模从2019年的4.56亿元增至2023年的14.54亿元,年均复合增速达到33.63%。

传导至利润端,近年来侵扰全球各个行业的原材料成本上升问题,乔锋智能同样没能幸免,不过招股数据显示,公司2021-2023年主营业务毛利率分别为34.89%、29.04%和28.99%,均高于可比公司均值的27.36%、26.66%、25.97%,基本处于可比公司第一/二的位置。因此,公司归母净利润仍从2019年的0.59亿元增至了2023年的1.69亿元,年均复合增速依旧达到了30.09%。

另外值得注意的是,自2023年9月以来,机床工具行业产量结束连续17个月的下降,恢复并保持增长,公司订单亦恢复增长态势,2023年第三季度和第四季度新签订单分别为4.28亿元和4.61亿元,同比增长18.63%和23.75%,公司也于2024年实现业绩重回增长大趋势。

招股资料显示,公司2024年一季度营收规模同比增长5.12%至3.68亿元,归母净利润同比增长31.66%至0.51亿元,扣非归母净利润同比增长31.7%至0.5亿元,净利实现较大幅度增长。

根据公司预测,2024年中期营收同比增幅在2.37%至12.25%区间,归母净利润、扣非归母净利润同比增幅将在16.23%至26.37%、17.48%至28.07%区间,维持稳定的增长态势。

03

多轮因素驱动

未来业绩增长可期

首先,全球机床市场产值正在恢复增长态势。

根据应用分类,金属加工机床可分为金属切削机床、金属成形机床和木工机床,其中金属切削机床是最主要的一类机床,占金属加工机床总量约2/3。根据VDW(德国机床制造商协会)统计,自2000年以来,全球金属加工机床行业产值总体呈上升趋势,2019年和2020年受到全球公共卫生事件及贸易环境紧张等影响,全球产值出现下滑。不过2021年至2022年,世界各国逐步恢复生产经营,全球公共卫生事件给经济带来的不利影响逐渐消除,全球机床市场产值恢复增长态势,2022年达5960亿元,较2020年增长约35%。

国内方面,2022年受宏观经济增速放缓影响,金属切削机床产量为57.20万台,同比略有下降;2023年金属切削机床产量61.3万台,同比增长6.4%,自2023年9月以来,结束连续17个月的下降,恢复并保持增长。

与此同时,国产化率推进将为乔锋智能未来发展提供充足动力。

近年来,我国大力推动数控机床行业发展,不断提高对数控机床的技术水平要求,未来我国机床的数控化率将持续提升。要知道的是,2023年中国金属切削机数控化率仅为45.5%、与发达国家的80%数控化率相较仍有较大的提升空间,同时高端数控机床的国产化率仅为6%,未来国产化替代空间广阔,并且中美贸易摩擦还在加速数控机床的国产化进程。作为国内领先的数控机床国产供应商,乔锋智能将会直接受益。

而且,公司还向新能源汽车铝压铸件模具应用领域拓展,现已完成相应机型的技术和产品储备。

考虑到新能源汽车电动化、轻量化的发展趋势,车身结构件及“三电”系统零配件材料采用密度相对较低的铝压铸件的特点,公司提前布局了研发出单立柱立卧复合加工中心及高速高效立式加工中心,采用12,000rpm主轴及大导程滚珠丝杆,机身结构采用轻量化、高刚性结构设计,以满足针对铝压铸件大批量、高效加工的要求,相关技术已获得专利。

根据2020年中国汽车工程学会发布的《节能与新能源汽车技术路线图2.0》,要求2025、2030和2035年纯电动乘用车整车轻量化系数分别降低15%、25%和35%;铝合金作为性价比较高的汽车轻量化材料,铝压铸件需求的增加可有效推动铸造模具及相关机床设备更新换代需求的抬升。

此背景下,乔锋智能近年来核心产品产能利用率早已满负荷。招股数据显示,公司核心产品立式加工中心2021-2023年的产能利用率分别为119.72%、103.93%和96.48%,已处于高度饱和状态,此次募投项目落地将缓解公司当前面临的产能瓶颈,成功打开公司成长天花板。